По итогам I квартала 2022 г. на рынок складской недвижимости вышло 300 тыс. кв. м площадей в субаренду, что даже превышает показатели ввода новых проектов за тот же период. Вывод на рынок площадей в субаренду является решением для реализации части временно неиспользуемых складских мощностей. Многие компании, которые в 2021 году наращивали складские мощности на перспективу масштабирования бизнеса при благоприятной рыночной конъюнктуре, сейчас заняли выжидательную позицию и предпочитают получать дополнительный доход от субаренды.

Всего в I квартале 2022 г. в эксплуатацию было введено более 262 тыс. кв. м площадей, что значительно превышает показатели аналогичных периодов в 2021 и 2020 гг. В структуре ввода в начале 2022 г. преобладали складские объекты под конечного пользователя, реализованные в рамках ранее достигнутых BTS-договоров.

Среди наиболее крупных объектов, введенных в эксплуатацию с начала года можно отметить 1-ю фазу ЦООТ Wildberries в Электростали (150 тыс. кв. м), 2 фазу «ОРЦ Радумля» в Солнечногорске (35 тыс. кв. м), а также новую очередь в рамках индустриального парка «Южные Врата», реализованную девелопером Radius Group для компании DPD (30 тыс. кв. м).

До конца года мы ожидаем к вводу в эксплуатацию ещё порядка 1 062 тыс. кв. м складских площадей, однако не исключено, что по итогам периода данный показатель может скорректироваться в меньшую сторону из-за переноса реализации части проектов на более поздний срок.

По итогам I квартала спрос на складские площади оставался высоким – в этот период было арендовано и куплено около 361 тыс. кв. м площадей, что на 33% больше, чем в I квартале 2021 г.

По итогам I квартала 2022 г. структура спроса не претерпела существенных изменений в сравнении с показателями предыдущих периодов. Сделки онлайн-ритейлеров по-прежнему занимают большую часть от совокупного объема спроса - 62%. Помимо этого, мы наблюдали рост деловой активности на рынке со стороны дистрибьюторов, которые по итогам первых трех месяцев совершили ряд крупных сделок. В итоге их доля в общей структуре спроса составила 18%.

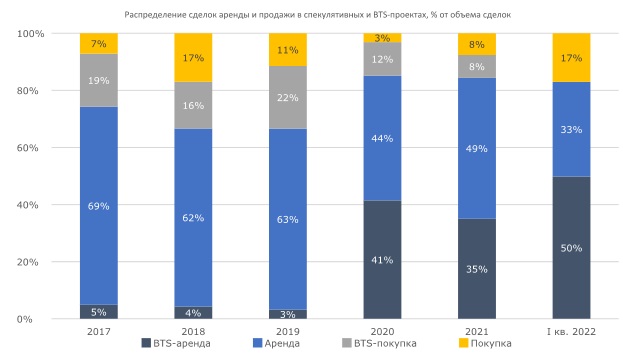

Как и в последние два года, в I квартале преобладали сделки аренды – на них пришлось 83% от общего объема спроса. В текущей рыночной ситуации арендаторы не спешат принимать решения, связанные с покупкой крупных складов в том числе и из-за стоимости объекта, отдавая предпочтение аренде. Доля сделок «под ключ» (по объему площадей) составила 50%, что выше показателя IV квартала 2021 г. на 7%.

Объем свободного складского предложения в Московском регионе по итогам I квартала 2022 г. остается стабильно низким - 1,3%. За квартал рост уровня вакантности составил 0,2 п. п. При условии своевременного завершения строительства, которое запланировано на 2022 г. доля свободных площадей в Московском регионе может увеличиться. Наибольший объем вакантных площадей зафиксирован на Западе Московского региона – около 2,6% от общего объема предложения в данном направлении остаются свободными.

За первые три месяца 2022 г. динамика ставок аренды показала умеренный рост: средневзвешенная ставка аренды в I квартале 2021 г. составила 6 200 руб./кв. м/год без НДС и OPEX, что на 5,8% выше значения предыдущего квартала. На текущий момент девелоперы и арендаторы вступают в повторные переговоры касательно коммерческих условий по реализации законтрактованных built-to-suit проектов, поскольку стоимость строительства и оснащения склада для девелопера увеличилась, и перед арендаторами встал вопрос, нужно ли увеличивать площади за счет ранее запланированных к аренде или покупке складских площадей.

Виктор Афанасенко, региональный директор департамента складской и индустриальной недвижимости ООО «Коллиерз Интернешнл»:

«На текущий момент для складского сегмента одним из важнейших вопросов является формирование альтернативных логистических цепочек и обеспечении непрерывных поставок у арендаторов. Сложность оперативной реорганизации логистики обусловлена целым рядом факторов, одним из которых являются новые условия ввоза товаров, за которыми последует пересмотр ценовой политики. Тем не менее, ряд игроков преимущественно в сегменте ритейла предварительно подтверждает анонсированные ранее планы развития.

Из-за роста себестоимости строительства и труднодоступности ряда комплектующих складских комплексов, стороны пересматривают технические задания проектов с целью их упрощения и оптимизации затрат. Безусловно, сейчас обе стороны: и девелоперы, и клиенты участвуют в обсуждении дальнейших вопросов сотрудничества и пересмотра коммерческих условий с целью поиска взаимовыгодных условий аренды или строительства built-to-suit складов. Не исключено, что после стабилизации экономической ситуации нереализованный спрос на рынке накопительным эффектом отразится большим количеством сделок в будущем».

Комментарии

(0)#Последние комментарии на сайте