Аналитики консалтинговой компании NF Group (ex-Knight Frank Russia) подвели предварительные итоги 2022 года на рынке торговой недвижимости Москвы. Суммарный объем ввода по итогам года может составить 148,2 тыс. кв. м при условии открытия всех заявленных объектов, а совокупный объем предложения торговой недвижимости в этом случае достигнет 7,4 млн кв. м арендопригодных площадей. Показатель обеспеченности москвичей торговыми площадями оценивается в 582 кв. м на 1 000 человек. Максимальные базовые ставки аренды в ТЦ Москвы могут доходить до 180 тыс. руб./кв. м/год, при этом тренда на рост данного показателя не наблюдается.

Предложение

За 11 месяцев в Москве открыто шесть торговых объектов недвижимости с суммарной арендопригодной площадью более 83 тыс. кв. м:

- ТЦ Discovery (GLA: 17,5 тыс. кв. м);

- ТЦ «Нагорный» (GLA: 12 тыс. кв. м);

- ТЦ «Байконур» (GLA: 8,6 тыс. кв. м);

- МФК «Солнце Москвы» (GLA: 26,3 тыс. кв. м);

- ТЦ «Орбита» (GLA: 5,4 тыс. кв. м);

- ТЦ «Киргизия» (GLA: 13,5 тыс. кв. м).

По предварительной оценке, суммарный объем нового предложения торговой недвижимости по итогам 2022 года составит 148,2 тыс. кв. м и будет преимущественно сформирован за счет торговых объектов районного формата.

Строительство крупных торговых центров сейчас рассматривается только в городах с низкой обеспеченностью качественными торговыми площадями, но даже там арендопригодная площадь новых проектов не превышает 50–60 тыс. кв. м, тогда как до 2018 года девелоперы реализовывали проекты площадью более 100 тыс. кв. м.

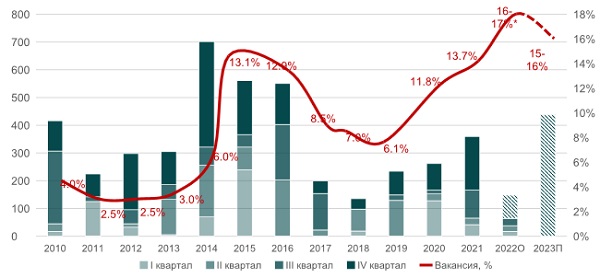

Динамика открытия новых торговых центров и доли вакантных площадей

*Оценка

Районные vs. региональные торговые центры до 30 тыс. кв. м* (GLA)

*Оценка. Прирост нового предложения по количеству

Таким образом, совокупный объем предложения качественных торговых центров в Москве по итогам года может достигнуть 7,4 млн кв. м арендопригодных площадей при реализации всех заявленных к вводу проектов 2022 года.

При ухудшении геополитической ситуации возможен рост уровня вакантности в столичных торговых центрах до 16–17% к концу года при условии, что не будут проработаны варианты замены приостановивших деятельность операторов.

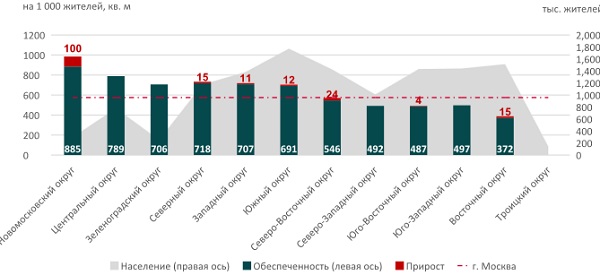

Обеспеченность торговыми площадями

Показатель обеспеченности жителей Москвы качественными торговыми площадями по итогам 2022 года, по предварительной оценке, составит 582 кв. м на 1 000 человек при условии открытия всех запланированных объектов.

Среди административных округов «старой» Москвы наиболее обеспеченными являются Центральный, Северный и Южный округа.

Лидером по обеспеченности является Новомосковский округ (985 кв. м/1 000 человек), что обусловлено небольшой численностью населения в этой локации (300 375 человек). Наибольший прирост в 2022 году может быть зафиксирован в Новомосковском АО (+11%) и в Северо-Восточном АО (+4%).

Обеспеченность торговыми площадями на 1 000 жителей, кв. м*

*Оценка

Коммерческие условия

Ставки аренды на помещения в торговых центрах Москвы претерпели изменения под влиянием геополитической ситуации и продемонстрировали различную динамику в зависимости от формата объекта. Тем не менее, тренда на рост арендных ставок на рынке не наблюдается.

В крупных торговых центрах ставки выросли в связи с тем, что основной объём сделок приходится на ротацию арендаторов и договоры по площадкам с отделкой, ранее занимаемым международными брендами, а ставка аренды на такие помещения значительно выше, чем на помещения shell&core, по которым ранее заключалось большинство соглашений.

В районных ТЦ (до 10 лет) наблюдается обратная тенденция: основное предложение состоит из помещений shell&core, по которым сейчас предоставляются скидки на ремонт, поэтому в таких объектах коммерческое предложение ниже.

Максимальные базовые ставки аренды, несмотря на определенную динамику, приходятся на помещения в зоне фуд-корта и формат «островной» торговли в действующих крупных объектах с высоким трафиком, где они могут достигать 180 тыс. руб./кв. м/год, а в районных ТЦ – до 100 тыс. руб./кв. м/год. Минимальные ставки аренды устанавливаются на помещения площадью более 2 000 кв. м для якорных арендаторов.

Условия аренды в торговых центрах Москвы

Профиль арендатора | Крупные торговые центры | Районные торговые центры (до 10 лет) | % от ТО |

Диапазон базовых арендных ставок, руб./кв. м/год* | Диапазон базовых арендных ставок, руб./кв. м/год* | ||

Супермаркет (1 000–2 000 м²) | 8 000–18 000 | 15 000–22 000 | 4–6 |

Супермаркет (450–900 м²) | 18 000–35 000 | 18 000–35 000 | 4–7 |

Товары для дома (<1 500 м²) | 0–10 000 | 8 000–12 000 | 6–8 |

Бытовая техника и электроника (1 200–1 800 м²) | 6 000‒15 000 | 6 000‒15 000 | 2,5–5 |

Спортивные товары (1 200–1 800 м²) | 6 000‒12 000 | 6 000‒12 000 | 5–8 |

Детские товары (1 200–2 000 м²) | 6 000‒12 000 | 6 000‒12 000 | 4–8 |

Операторы торговой галереи**: |

|

|

|

Якорные арендаторы (более 1 000 м²) | 10 000–20 000 | 0–12 000 | 4–10 |

Мини–якоря (700–1 000 м²) | 15 000–30 000 | 0–14 000 | 6–10 |

Мини–якоря (500–700 м²) | 20 000–50 000 | 0–15 000 | 6–10 |

300–500 м² | 20 000–60 000 | 0–25 000 | 5–12 |

150–300 м² | 40 000–100 000 | 8 000–25 000 | 6–14 |

100–150 м² | 50 000–120 000 | 15 000–40 000 | 10–14 |

50–100 м² | 50 000–130 000 | 15 000–50 000 | 12–14 |

0–50 м² | 50 000–180 000 | 20 000–100 000 | 10–14 |

Досуговые концепции: |

|

|

|

Развлекательные центры (2 000–4 000 м²) | 4 000–8 000 | 4 000–6 000 | 10–15 |

Кинотеатры (2 500–5 000 м²) | 0–6 000 | 0–4 000 | 8–10 |

Общественное питание: |

|

|

|

Фуд-корт | 120 000–150 000 | 50 000–100 000 | 10–15 |

Кафе | 50 000–90 000 | 20 000–80 000 | 12–14 |

Рестораны | 20 000–50 000 | 0–25 000 | 10–12 |

* Коммерческие условия, обсуждаемые в процессе переговоров

** Верхние границы арендных ставок относятся к наиболее успешным и востребованным торговым центрам Москвы

Ставки аренды указаны без учета НДС и операционных расходов

Тренды и тенденции

Увеличение числа торговых центров районного и окружного форматов. Рост предложения районных торговых центров является откликом на изменение модели потребления и покупательского поведения, мобильности жителей мегаполисов. Малоформатные ТЦ становятся инфраструктурными объектами, которые отлично подходят для проведения концептуальных экспериментов.

Поиск новых партнеров. В связи с приостановкой деятельности международных компаний российские торговые центры и универмаги заинтересованы в расширении ассортимента и открытии магазинов новых брендов из стран-партнеров.

Перестройка логистических цепочек. На фоне нестабильной экономической ситуации наблюдается нарушение логистических цепочек, что приводит к дефициту товаров и сырья, а также росту цен. В связи с этим компании пересматривают структуру сетей поставок.

Передача/продажа бизнеса. Иностранные компании, которые не могут оставаться в России, стараются сохранить бизнес, передавая его в управление локальным игрокам или компаниям из стран-партнеров.

Внедрение параллельного импорта. Новый закон имеет целый ряд нюансов, в том числе – появление новых компаний-поставщиков, от которых будет зависеть наполнение и ассортимент магазинов, а также поставки товаров.

Разбивка крупных площадей. Один из способов заполнения крупных блоков, которые чаще всего высвобождаются международными компаниями, – их дробление на более оптимальные площади, которые характеризуются большей привлекательность для потенциальных арендаторов и требуют меньших операционных и капитальных затрат.

Развитие мультиформатных пространств и универмагов в ряде крупных ТЦ. На данный момент наблюдается активный запрос со стороны ретейлеров на новые мультиформатные пространства в крупных ТЦ. Такой формат обходится дешевле для стартапов, характеризуется более простым продвижением и привлекает больший трафик, чем монобутики.

Развитие сервисных и спортивно-развлекательных услуг. Для современного покупателя все большее значение имеют дополнительные возможности по проведению свободного времени, досуга и саморазвития, а также эмоциональная составляющая в процессе шопинга. Собственники ТЦ осознают возрастающую значимость размещения операторов развлечений с новыми концепциями в своих объектах из-за их способности к генерации трафика.

Прогноз

Евгения Хакбердиева, региональный директор департамента торговой недвижимости NF Group: «Вероятно, в краткосрочной перспективе продолжится тенденция передачи бизнеса иностранными компаниями, приостановившими деятельность на территории страны, и продажа активов – как иностранными собственниками или девелоперами, так и локальными.

Российский рынок имеет большое значение для западных игроков, но многие из них испытывают давление, в связи с чем рассматривают варианты перезапуска своего бизнеса. Пока мы отмечаем небольшое количество компаний, которые смогли это сделать, в то время как остальные находятся на стадии обсуждений и согласований с глобальными офисами, что замедляет процесс передачи бизнеса.

После того, как эти процессы будут завершены, начнется следующий этап развития ретейла, и будут определяться основные индикаторы рынка: заполняемость ТЦ, выход новых брендов и форматов магазинов, пересмотр пустующих площадей, в том числе определение сроков ввода новых торговых объектов, и другие показатели».

По словам Евгении Хакбердиевой, адаптация бизнеса происходит постепенно и обдуманно, на пустующие площадки привлекаются альтернативные игроки, которые могут быть потенциально интересны потребителям, хотя переговорный процесс с такими брендами не осуществляется быстро.

Вакантные площади также могут занимать бренды из стран СНГ, а также локальные игроки в формате монобутиков или в составе универмагов, для которых открываются дополнительные возможности по расширению аудитории и популяризации бренда.

Помимо этого, наблюдается развитие универмагов и мультибрендовых магазинов в составе торговых центров и аутлетов. Новое предложение 2023 года отчасти будет состоять из районных и окружных форматов торговых центров, которые меньше всего пострадали в текущем году, так как ориентированы в большей степени на товары первой необходимости и менее зависимы от международных арендаторов.

Комментарии

(0)#Последние комментарии на сайте