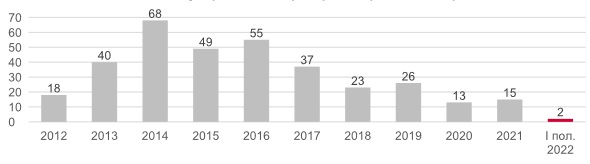

По данным консалтинговой компании Knight Frank Russia, по итогам I полугодия 2022 года на российский рынок вышли два иностранных бренда – это на 71% ниже показателя аналогичного периода 2021 года, когда в Россию пришли семь новых ретейлеров. При этом более 10 международных компаний ушли из страны.

В целом на сегодняшний день насчитывается более 180 компаний (включая онлайн-магазины, логистические и медиакомпании), объявивших о приостановке коммерческой, инвестиционной деятельности, а также поставок на территории России.

Стоит отметить, что о планах выхода на российский рынок до конца года заявляют четыре турецких бренда: рестораны быстрого питания Chitir Chicken, Yesen Burger и Little Kitchen, а также сеть кофеен Arabica. В настоящее время переговоры о расширении присутствия в стране и наращивании объемов продаж ведут многие другие бренды из Турции, среди которых – крупные производители одежды adL, Mudo, LTB, Twist и Ipekyol. Также выход на российский рынок сейчас обсуждают операторы из Казахстана и ОАЭ.

За первые шесть месяцев 2022 года на российский рынок вышли два международных бренда: в I квартале в Москве был открыт моно-бутик Vilhelm Parfumerie в формате стрит-ретейла, во II квартале – первый магазин спортивной одежды и обуви китайского бренда Li-Ning в ТРЦ «Галерея Краснодар» в Краснодаре.

Динамика выхода международных операторов на российский рынок, шт.

Международные операторы, вышедшие на российский рынок в I пол. 2022 г.

№

Бренд

Страна происхождения

Профиль

Ценовой сегмент

1

Vilhelm Parfumerie

США

Парфюмерия и косметика

Выше среднего

2

Li-Ning

Китай

Спортивные товары

Средний

Структура брендов, вышедших на российский рынок, по ценовому сегменту

До конца года на российский рынок планируют выйти турецкие сети общественного питания. По франшизе – сети формата «фаст-фуд» Chitir Chicken и Yesen Burger, с использованием своих инвестиций – ресторан Little Kitchen и сеть кофеен Arabica. Известно, что в планах Little Kitchen – открытие трех ресторанов в 2022 году, а у Arabica – запуск первого флагманского кафе-магазина в Москве. В настоящее время переговоры о расширении присутствия в стране и наращивании объемов продаж ведут многие другие бренды из Турции, в том числе – крупные производители одежды adL, Mudo, LTB, Twist и Ipekyol. Кроме того, выход на российский рынок сейчас обсуждают операторы из Казахстана и ОАЭ.

Иностранные компании, приостановившие деятельность на территории России, продолжат передачу бизнеса локальным игрокам или ряду стран, которые смогут продолжить развитие брендов в России. Причем стратегия будет различаться от случая к случаю: одни бренды продолжат продавать бизнес целиком или частично, другие же – временно передавать долю компании в доверительное управление местному менеджменту. Такие маневры позволят иностранным ретейлерам вновь вернуться на российский рынок и продолжить бизнес-деятельность в привычном формате через какое-то время.

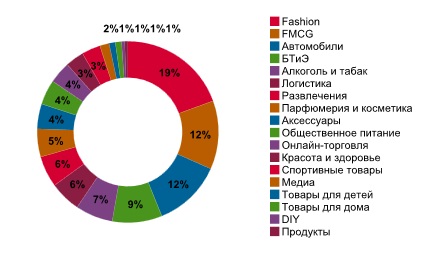

Структура профилей компаний, ограничивших деятельность на территории России, %

На сегодняшний день насчитывается более 180 компаний (включая онлайн-магазины, логистические и медиакомпании), объявивших о приостановке коммерческой, инвестиционной деятельности, а также поставок на территории России. Наибольшую долю в структуре профилей занимают бренды fashion-сегмента (19%), за ними следуют FMCG и автомобильные компании (по 12%), наименьшая часть приходится на продуктовый сектор, DIY, товары для дома и детей (по 1%).

Об уходе с российского рынка объявили более 10 иностранных брендов, что также поддерживает неопределенность на рынке. При этом было зафиксировано несколько повторных открытий ретейлеров после приостановки операционной деятельности под новым брендами: среди них – L'Occitane («Л'Окситан»), OBI («ОБИ»), McDonald's («Вкусно – и точка»), бренды Reserved, House, Cropp, Mohito и Sinsay компании LPP Group (RE, CR, M, «Син», «ХС» соответственно), CCC (Obuv), Mango.

Ключевые бренды, объявившие об уходе с российского рынка

№

Бренд

Страна происхождения

Профиль

1

Prisma

Финляндия

Продукты

2

Hesburger

Финляндия

Общественное питание

3

Paulig Cafe & Store

Финляндия

Общественное питание

4

Levi Strauss & Co

США

Одежда и обувь

5

Nike

США

Одежда и обувь

6

Jacquemus

Франция

Одежда и обувь

7

Jysk

Дания

Товары для дома

8

Watsons

Китай

Парфюмерия и косметика

9

Victoria’s Secret

США

Одежда и обувь/Нижнее белье

10

Starbucks

США

Общественное питание

11

Coty

Франция/США

Парфюмерия и косметика

12

IKEA

Швеция

Товары для дома

Евгения Хакбердиева, региональный директор департамента торговой недвижимости Knight Frank Russia: «В связи с приостановкой деятельности многих международных компаний российские торговые центры и универмаги заинтересованы в расширении ассортимента и открытии магазинов новых брендов из Турции, Казахстана, ОАЭ, Кореи, Китая. Тем не менее, западные компании всячески стараются сохранить бизнес, отдавая его в управление локальным игрокам или компаниям, находящимся в более благоприятных условиях. Также среди важных тенденций стоит отметить легализацию параллельного импорта и так называемый “валютный исход”. Первое – новый закон, который подразумевает целый ряд нюансов, в том числе появление новых компаний-поставщиков, от которых будет зависеть наполнение и ассортимент магазинов, а также поставки товаров. Второе – переход к рублевым договорам практически в стопроцентном объеме, который начали рассматривать и обсуждать участники рынка совместно с государством на фоне нестабильного курса во избежание валютных рисков».

Ставки аренды на торговые помещения в торговых центрах претерпели изменения под влиянием геополитических ситуации в зависимости от формата торгового центра. Максимальные базовые ставки, несмотря на определенное изменение, приходятся на помещения в зоне фуд-корта и «островной» торговли в действующих проектах с высоким трафиком и могут достигать 180 тыс. руб./кв. м/год в наиболее успешных и востребованных торговых центрах Москвы. Минимальные ставки аренды устанавливаются на помещения площадью более 2 000 кв. м для якорных арендаторов.

Условия аренды в торговых центрах Москвы

Профиль арендатора

Крупные торговые центры

Районные торговые центры (до 10 лет)

% от ТО

Диапазон базовых арендных ставок, руб./м²/год*

Диапазон базовых арендных ставок, руб./м²/год*

Супермаркет (1 000–2 000 м²)

8 000–18 000

15 000–22 000

4–6

Супермаркет (450–900 м²)

18 000–35 000

18 000–35 000

4–7

Товары для дома (<1 500 м²)

0–10 000

8 000–12 000

6–8

Бытовая техника и электроника (1 200–1 800 м²)

6 000‒15 000

6 000‒15 000

2,5–5

Спортивные товары (1 200–1 800 м²)

6 000‒12 000

6 000‒12 000

5–8

Детские товары (1 200–2 000 м²)

6 000‒12 000

6 000‒12 000

4–8

Операторы торговой галереи**:

Якорные арендаторы (более 1 000 м²)

10 000–20 000

0–12 000

4–10

Мини–якоря 700–1 000 м²

15 000–30 000

0–14 000

6–10

Мини–якоря 500–700 м²

20 000–50 000

0–15 000

6–10

300–500 м²

20 000–60 000

0–25 000

5–12

150–300 м²

40 000–100 000

8 000–25 000

6–14

100–150 м²

50 000–120 000

15 000–40 000

10–14

50–100 м²

50 000–130 000

15 000–50 000

12–14

0–50 м²

50 000–180 000

20 000–100 000

10–14

Досуговые концепции:

Развлекательные центры (2 000–4 000 м²)

4 000–8 000

4 000–6 000

10–15

Кинотеатр (2 500–5 000 м²)

0–6 000

0–4 000

8–10

Общественное питание:

Фуд-корт

120 000–150 000

50 000–100 000

10–15

Кафе

50 000–90 000

20 000–80 000

12–14

Рестораны

20 000–50 000

0–25 000

10–12

*Коммерческие условия, обсуждаемые в процессе переговоров

** Верхние границы арендных ставок относятся к наиболее успешным и востребованным торговым центрам Москвы

Ставки аренды указаны без учета НДС и операционных расходов

Комментарии

(0)#Последние комментарии на сайте