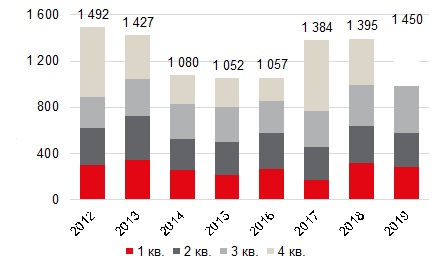

По данным компании JLL, объем сделок, заключенных в 3-м квартале 2019 года на офисном рынке Москвы, увеличился на 15% в сравнении с аналогичным показателем 2018 года и составил 416 тыс. кв. м. В целом за 2019 год объем спроса уже достиг 990 тыс. кв. м.

Помимо исторически популярного западного направления, спрос в котором за пределами ТТК составил 86 тыс. кв. м, большая доля сделок в 3-м квартале была заключена за ТТК на юге Москвы, совокупный объем которых равен 43 тыс. кв. м.

Динамика объема спроса на офисном рынке Москвы

«Рекордный объем сделок за 3-й квартал за последние восемь лет был достигнут за счет нескольких крупных сделок: Райффайзенбанк и группа «Эталон» договорились о строительстве бизнес-центра площадью 34 тыс. кв. м, госорганы приобрели часть делового квартала «Верейская Плаза» на 32 тыс. кв. м, – комментирует Елизавета Голышева, руководитель отдела по работе с владельцами офисных помещений компании JLL. – Несмотря на активный спрос в 3-м квартале на офисы на юге, самыми востребованными по-прежнему остаются западная и северо-западная части города, в частности, Ленинградский коридор. Планируется дальнейшее развитие этих направлений, например, в 2020 году ожидается ввод 138 тыс. кв. м офисов в северо-западной части за пределами ТТК, что составляет 31% от совокупного будущего предложения на этот год. Ключевыми проектами, запланированными на 2020 год в данном районе, являются бизнес-парк класса А «Рублево» (62 тыс. кв. м) и вторая фаза бизнес-центра класса А «Алкон» (26 тыс. кв. м)».

Наибольшую долю спроса в 3-м квартале 2019 года составили банки и финансовые компании (23%). При этом за три квартала текущего года они заняли второе место (18%), уступив компаниям, специализирующимся на предоставлении бизнес-услуг (19%). На 2-м месте в спросе на офисные помещения в 3-м квартале 2019 года оказались ритейлеры и маркетплейсы (19%). Тройку лидеров по доле купленных и арендованных офисов в прошедшем квартале завершают органы государственного управления (16%). В то время, как за период с 1-го по 3-й квартал совокупно на третьем месте находятся компании-производители (17%).

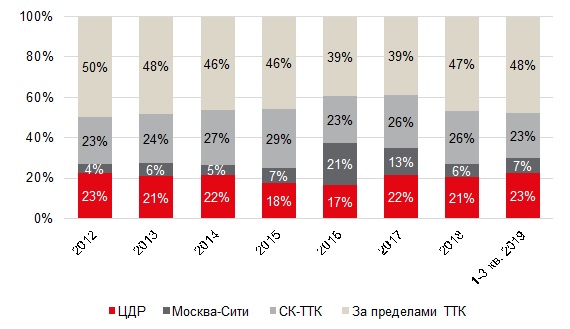

За последние три квартала 48% завершенных сделок были заключены в объектах, расположенных за пределами ТТК. Сделки аренды в ЦДР и между Садовым кольцом и ТТК составили одинаковую долю – по 23% каждый. За период январь-сентябрь 2019 года 61% всех сделок были в бизнес-центрах класса В+, а 33% – в классе А.

Структура объема спроса по субрынкам на офисном рынке Москвы

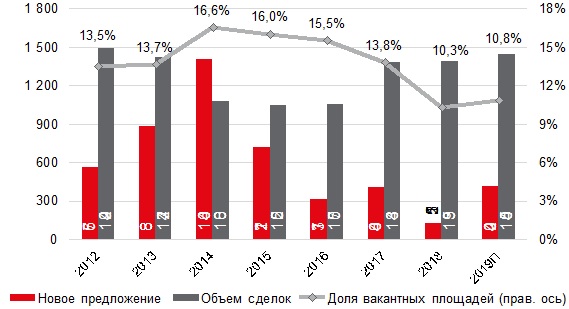

В 3-м квартале 2019 года было введено 107 тыс. кв. м новых офисов, что составило 25% от общего объёма, ожидаемого в этом году. Среди объектов нового предложения присутствуют как здания класса А – БЦ «Академик» (25 тыс. кв. м) и БЦ «Новый Балчуг» (14 тыс. кв. м), так и класса В+ – «Верейская Плаза 4» (40 тыс. кв. м) и вторая фаза башни «ОКО» (27 тыс. кв. м).

До конца года могут быть введены еще около 190 тыс. кв. м офисных площадей. Около 55% нового предложения, запланированного до конца года, – это объекты класса А, ключевыми из которых являются бизнес-центры «Стратос» (32 тыс. кв. м) и «Орбион» (23 тыс. кв. м), находящиеся на территории инновационного центра Сколково. Более 80% будущих проектов расположены за пределами ТТК. Увеличение объема предложения приведет к росту доли свободных площадей – до 10,8% в конце 2019 года.

Динамика нового предложения, вакантности и объема сделок

«Маховик нового девелоперского цикла начинает набирать обороты: в целом на 2020-2023 годы объем нового офисного предложения оценивается в 2,4 млн кв. м, что дает рынку ежегодно 600 тыс. кв. м в среднем, – комментирует Олеся Дзюба, руководитель отдела исследований компании JLL. – Самый большой объем ввода офисных площадей ожидается в 2022 году, на который придутся около 20 проектов арендуемой площадью 1,1 млн кв. м. Среди них такие как City One (161 тыс. кв. м) и «Слава» (127 тыс. кв. м)».

Общая доля вакантных площадей на офисном рынке Москвы за 3-й квартал снизилась на 0,2 п.п. и составила 9,8%. Значительное падение вакантности было зафиксировано в классе А (-2,2 п.п.), где доля свободных площадей составила 9,6%. В то же время, в классе В- наблюдался резкий рост доли вакантных площадей с 8,0% до 9,2% за квартал. Это обусловлено тем, что компании продолжают улучшать качество офисов, используя это для привлечения новых кадров.

Стремительный спад вакантности в 3-м квартале был зафиксирован в субрынке за пределами ТТК, в котором доля свободных офисов опустилась до 11,0%. Однако, в остальных субрынках произошло небольшое увеличение доли свободных площадей.

Согласно данным компании JLL, запрашиваемые ставки аренды по результатам 3-го квартала 2019 года в премиальных зданиях все также остаются 600-750 долл. за кв. м в год, а в бизнес-центрах класса А – 24-40 тыс. руб. за кв. м в год, в классе В+ –12-25 тыс. руб. за кв. м в год.

Комментарии

(0)#Последние комментарии на сайте