По данным консалтинговой компании Knight Frank Russia, по итогам I полугодия 2022 года средняя доля вакантных помещений в исследуемых торговых коридорах* Москвы составила 15,7%, увеличившись на 0,7 п. п. за полгода, но сократившись на 1 п. п. за год.

*) Прим: По 14 пешеходным улицам (или участкам улиц), пользующимся наибольшим спросом со стороны торговых операторов: Арбат, Кузнецкий Мост (частично), Никольская, Рождественка (частично), переулки Камергерский, Столешников, Третьяковский проезд, а также несколько зон в районах Якиманка и Замоскворечье. По 47 центральным торговым коридорам, расположенным внутри Садового кольца (в т. ч. включая улицы Садового кольца) и пользующимся наибольшим спросом со стороны торговых операторов.

Наибольшая вакантность наблюдается на улице Кузнецкий мост, где доля свободных площадей достигает 51,2% (+28,3 п. п. за год). Самый значительный рост доли пустующих помещений отмечен на пешеходных улицах столицы (+5,3 п. п за полгода и +4,6 п. п. за год).

Наибольшая доля временно закрытых ретейлеров закономерно наблюдается среди помещений, расположенных на пешеходных улицах – 11,9% от общего объема площадей в исследуемых коридорах, в то время как на транспортно-пешеходных улицах этот показатель составляет всего 1,3%, а на крупных магистралях – менее 1%.

Позитивной тенденцией являются открытия в популярных локациях столицы российских игроков, таких как 12Storeez, NIKITA EFREMOV, Kicks Town, YULIAWAVE, Country Textile, Nude Story, LN Family и др.

Ирина Козина, директор направления стрит-ретейла Knight Frank Russia:

«Традиционно рынок стрит-ретейла наименее чувствителен к внешнеэкономическим событиям. Тем не менее, по итогам полугодия мы видим колоссальную вакансию на Кузнецком мосту, связанную с закрытием магазинов иностранных игроков, в том числе – двух флагманских бутиков международных брендов. При этом наблюдается перспектива развития для новых локальных брендов и компаний из стран-партнеров: у них появилась возможность заявить о себе на центральных улицах столицы. Также стоит отметить активный спрос со стороны предприятий общественного питания различных форматов, который позволяет нам прогнозировать дальнейшую положительную динамику на рынке стрит-ретейла Москвы».

По итогам шести месяцев 2022 года уровень вакантных помещений стрит-ретейла практически во всех торговых коридорах Москвы остается довольно высоким, однако заявления иностранных брендов о приостановке деятельности существенно не повлияли на данный показатель во многих исследуемых торговых коридорах столицы, за исключением улицы Кузнецкий Мост, которую международные операторы традиционно выбирали для размещения флагманских магазинов. Так, здесь по итогам полугодия доля свободных площадей составила 51,2%, продемонстрировав положительную динамику в 28,3 п. п. за год. Рост вакансии произошел, в том числе, за счет закрытия магазинов локальных игроков.

В среднем по городу доля вакантных площадей по итогам полугодия составила 15,7%, увеличившись на 0,7 п. п. за полгода, но сократившись на 1 п. п. за год. Однако показатель еще не достиг докризисных значений в 9%.

В разрезе типов торговых коридоров увеличение вакансии на 4,6 п. п. за год отмечено на пешеходных улицах, где доля свободных помещений составила 17,2% против 12,6% годом ранее. В остальных коридорах было зафиксировано снижение показателя в годовой динамике: на транспортно-пешеходных улицах вакантность снизилась на 1,1 п. п., на крупных магистралях – на 2,8 п. п. Максимальный рост вакантности за полгода также зафиксирован на пешеходных улицах: он составил 5,3 п. п. В других типах торговых коридоров этот показатель за полгода не претерпел сильных изменений.

На пешеходных улицах находится наибольшее количество временно закрытых ретейлеров – 11,9% от общего объема площадей в данном коридоре, так как там сконцентрировано много люксовых бутиков иностранных брендов. На транспортно-пешеходных улицах этот показатель составляет всего 1,3%, а меньше всего временно закрытых брендов представлено на крупных магистралях – менее 1%.

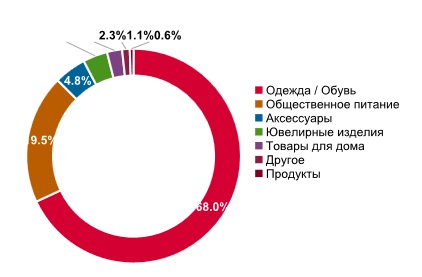

Среди всех брендов, объявивших о приостановке деятельности, наибольшую площадь в помещениях стрит-ретейла занимают следующие профили арендаторов: «одежда/обувь» – 68%, «общественное питание» – 19,5%, «аксессуары» – 4,8% и «ювелирные изделия» – 3,7%.

Структура иностранных арендаторов, приостановивших деятельность в РФ, по площади, I полугодие 2022 г.

«В ближайшее время мы не ожидаем большого количества новых заявлений об уходе крупных международных игроков с рынка стрит-ретейла. По имеющейся информации, многие из брендов обсуждают пролонгацию договоров, но пока на более короткие сроки. Чаще всего закрытия носят временный характер из-за внешней ситуации и логистических сложностей. В целом большинство компаний, включая люксовых операторов, сейчас рассматривают новые варианты поставок и ждут подходящего момента для возвращения. Пустые помещения на пешеходных улицах, где ранее располагались иностранные бренды, уже сейчас рассматриваются другими арендаторами, в том числе локальными компаниями и новыми игроками из стран, имеющих возможность развития в России», – отмечает Ирина Козина.

Некоторые свободные помещения на пешеходных и центральных торговых улицах уже успели обзавестись новыми иностранными арендаторами: например, на месте Burberry открылся бутик Brunello Cucinelli по адресу Петровка ул., д. 16. Российские игроки, которые за последние полтора года стали активнее выходить в популярные локации столицы, также заняли часть пустующих точек: среди них – 12Storeez (Столешников пер., д. 13/15), NIKITA EFREMOV (Петровка ул., д. 15), Kicks Town (Дмитровка ул., д. 16 к. 1), YULIAWAVE (Большой Козихинский пер., д. 15), Country Textile (Малый Козихинский пер., д. 10, стр. 1), Nude Story (Петровка ул., д. 19), LN Family (Большой Палашевский пер., д. 1/14 стр. 1) и др.

Среди пешеходных улиц восстановление спроса со стороны арендаторов наблюдается на Арбате, где традиционно сосредоточен значительный туристический и досуговый трафик, и в Столешниковом переулке – к концу первого полугодия доля вакантных помещений здесь сократилась до 11,9% (-1,7 п. п.) и 7,2% (-1,6 п. п.) соответственно. Рост доли вакантных площадей зафиксирован на улицах Кузнецкий Мост, Никольская, Камергерский переулок, что связано, в том числе, с закрытием фэшн-операторов и заведений общепита: например, точек Burger King и KFC в Камергерском переулке, «Farш», Nike, Massimo Dutti, Rendez-Vous на улице Кузнецкий мост. На других улицах уровень вакантности по итогам полугодия остался относительно прежним по сравнению с аналогичным показателем 2021 года.

Среди транспортно-пешеходных торговых коридоров Москвы было зафиксировано снижение уровня вакантных площадей на Бульварном кольце (-0,9 п. п.) и в центральных торговых коридорах (-1,8 п. п.), где, однако, средний показатель вакансии все еще находится на высоком уровне – 14,6%. Незначительное увеличение доли вакантных помещений зафиксировано на Садовом кольце (+0,1 п. п.).

Динамика вакансии в стрит-ретейле по типу торговых коридоров, I полугодие 2022 г. к I полугодию 2021 г.

Основные транспортно-пешеходные торговые коридоры | Доля вакантных площадей, % | Динамика | |

I пол. 2021 г. | I пол. 2022 г. | ||

Бульварное кольцо | 14,1% | 13,2% | -0,9 п. п. |

Садовое кольцо | 14,2% | 14,3% | 0,1 п. п. |

Центральные торговые коридоры | 16,3% | 14,6% | -1,8 п. п. |

Основные центральные торговые коридоры | Доля вакантных площадей, % | Динамика | |

I пол. 2021 г. | I пол. 2022 г. | ||

Большая Дмитровка ул. | 9,2% | 10,1% | 0,9 п. п. |

Большая Лубянка ул. | 23,7% | 18,6% | -5,1 п. п. |

Большая Никитская ул. | 44,7% | 35,9% | -8,8 п. п. |

Большая Ордынка ул. | 27,3% | 35,4% | 8,1 п. п. |

Большая Якиманка ул. | 21,7% | 10,7% | -11,0 п. п. |

Красная Пресня ул. | 5,9% | 6,9% | 1,0 п. п. |

Малая Бронная ул. | 9,0% | 5,0% | -4,0 п. п. |

Маросейка ул. | 10,6% | 10,9% | 0,3 п. п. |

Мясницкая ул. | 20,9% | 20,6% | -0,3 п. п. |

Неглинная улица ул. | 11,8% | 10,7% | -1,1 п. п. |

Новокузнецкая ул. | 4,1% | 4,6% | 0,4 п. п. |

Новый Арбат ул. | 10,9% | 5,5% | -5,4 п. п. |

Остоженка ул. | 41,5% | 38,3% | -3,2 п. п. |

Петровка ул. | 15,5% | 10,3% | -5,1 п. п. |

Покровка ул. | 14,1% | 12,4% | -1,7 п. п. |

Пятницкая ул. | 9,5% | 9,1% | -0,3 п. п. |

Тверская ул. | 21,8% | 19,3% | -2,4 п. п. |

Тверская-Ямская ул. | 25,7% | 28,3% | 2,7 п. п. |

Основные пешеходные торговые коридоры | Доля вакантных площадей, % | Динамика | |

I пол. 2021 г. | I пол. 2022 г. | ||

Арбат ул. | 13,6% | 11,9% | -1,7 п. п. |

Большой Толмачевский пер. | 0,0% | 0,0% | 0,0 п. п. |

Камергерский пер. | 13,7% | 22,0% | 8,3 п. п. |

Климентовский пер. | 0,0% | 0,0% | 0,0 п. п. |

Кузнецкий мост ул. | 22,9% | 51,2% | 28,3 п. п. |

Лаврушинский пер. | 78,5% | 57,1% | -21,5 п. п. |

Никольская ул. | 9,0% | 13,3% | 4,3 п. п. |

Ордынский тупик | 39,4% | 17,4% | -21,9 п. п. |

Пятницкий пер. | 1,0% | 4,2% | 3,1 п. п. |

Рождественка ул. | 9,8% | 9,8% | 0,0 п. п. |

Садовнический проезд | 0,0% | 7,8% | 7,8 п. п. |

Столешников пер. | 8,8% | 7,2% | -1,6 п. п. |

Тверской проезд | 50,0% | 50,0% | 0,0 п. п. |

Третьяковский проезд | 0,0% | 0,0% | 0,0 п. п. |

Магистрали | Доля вакантных площадей, % | Динамика | |

I пол. 2021 г. | I пол. 2022 г. | ||

Кутузовский проспект | 29,4% | 26,1% | -3,2 п. п. |

Ленинский проспект | 16,9% | 15,9% | -1,0 п. п. |

Проспект Мира | 21,1% | 15,2% | -5,9 п. п. |

Ленинградский проспект | 17,2% | 16,1% | -1,1 п. п. |

Комсомольский проспект | 20,5% | 15,1% | -5,4 п. п. |

Динамика вакансии в стрит-ретейле, средние значения, I полугодие 2022 г. к I полугодию 2021 г.

Показатель | I пол. 2021г. | II пол. 2021г. | I пол. 2022г. | Динамика | |

полугодие | год | ||||

Крупные магистрали | 20,5% | 17,6% | 17,7% | 0,1 п. п. | -2,8 п. п. |

Транспортно-пешеходные улицы | 15,4% | 14,2% | 14,3% | 0,1 п. п. | -1,1 п. п. |

Пешеходные улицы | 12,6% | 11,9% | 17,2% | 5,3 п. п. | 4,6 п. п. |

По словам Ирины Козиной, несмотря на существующие внешние факторы, влияющие на развитие стрит-ретейла, спрос на ликвидные объекты с отделкой и оборудованием в востребованных локациях с интенсивным пешеходным трафиком сохраняется. В качестве одного из перспективных трендов можно выделить спрос на помещения в Столешниковом переулке, на улицах Петровка, Большая Дмитровка и в окрестностях Патриарших прудов – например, со стороны локальных российских дизайнеров и брендов с эксклюзивными товарами.

Комментарии

(0)#Последние комментарии на сайте