Аналитики компании «Метриум» подвели итоги III квартала на московском рынке новостроек массового сегмента. Объем предложения вырос на 3,5%. Средневзвешенная цена кв. метра составила 295,5 тыс. руб. (+0,9% за месяц, +5,6% за квартал, +15,7% за год).

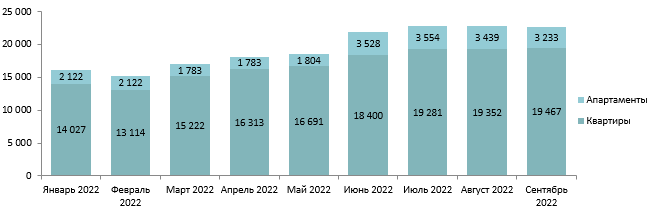

По итогам III квартала 2022 года на рынке массовой недвижимости находилось 125 проектов жилых комплексов и комплексов апартаментов. Суммарный объем предложения на конец периода составил 22,7 тыс. лотов, из них 19,5 тыс. – квартиры и 3,2 тыс. – апартаменты. По сравнению со II кварталом число предложений выросло на 3,5%, причем основной рост пришелся на июль, первый месяц квартала, после чего количество предложений в продаже оставалось практически неизменным.

Динамика объема предложения на первичном рынке массового сегмента по месяцам, шт.

В III квартале на рынок массовых новостроек вышли в продажу два комплекса апартаментов от частных девелоперов (Park Place Sokolniki, «Лофт на Рощинской 10») и один жилой комплекс от «ПИК» («Алтуфьевское 53»).

Новые проекты на первичном рынке массового сегмента в III квартале 2022 г.

№ | Название | Девелопер | Объект продаж |

1 | Алтуфьевское 53 | «ПИК» | квартиры |

2 | Park Place Sokolniki | Частный девелопер | апартаменты |

3 | Лофт на Рощинской 10 | Частный девелопер | апартаменты |

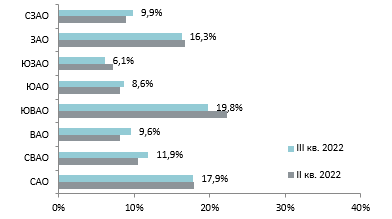

Распределение долей среди округов в структуре предложения на протяжении квартала оставалось стабильным. Первое место принадлежит ЮВАО (19,8%, -2,6 п.п. за месяц), также в тройке лидеров – САО (17,9%, -0,1 п.п.) и ЗАО (16,3%, -0,5 п.п.).

Структура предложения массового сегмента по округам г. Москвы, количество лотов

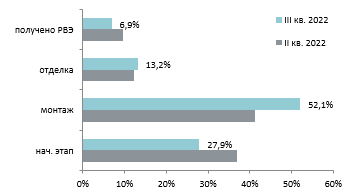

По стадии строительной готовности превалируют корпуса на этапе монтажа, в них сосредоточено 52,1% всех предложений в продаже (+10,8 п.п. за квартал). Многие корпуса, находившиеся на стадии котлована, перешли на новый этап, количество предложений на начальной стадии строительства уменьшилось (27,9%, -9 п.п.).

Структура предложения массового сегмента по стадии строительной готовности, количество лотов

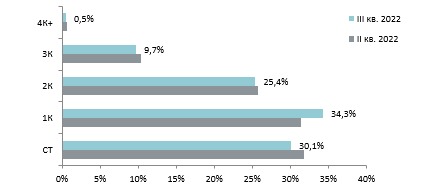

В разрезе типологий предложений массового сегмента произошли изменения. Студии, которые по объему стали превалировать в конце прошлого квартала вследствие пополнения рынка комплексами апартаментов, в текущем квартале уступили место однокомнатным предложениям – на них пришлась наибольшая часть предложений (34,3%, +1,5 п.п.).

Структура предложения массового сегмента по типу квартир, количество лотов

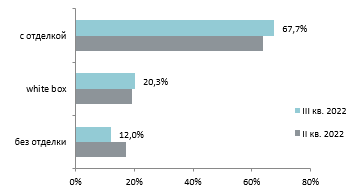

Доля предложений с чистовой отделкой сохраняет количественное преимущество на массовом рынке новостроек (67,7%, +1,1 п.п.).

Структура предложения массового сегмента по типу отделки, количество лотов

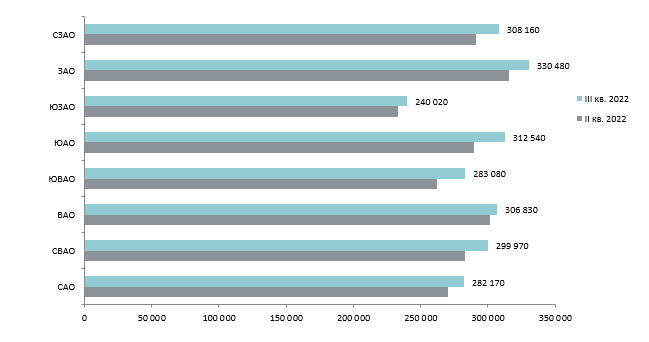

По подсчетам аналитиков «Метриум», средневзвешенная цена кв. метра в сентябре составила 295,5 тыс. руб. (+0,9% за месяц, +5,6% за квартал, +15,7% за год). Наибольший рост произошел в ЮАО и ЮВАО (+7,9%).

Средневзвешенная цена предложения в разрезе округов в новостройках массового сегмента, руб. за кв. м

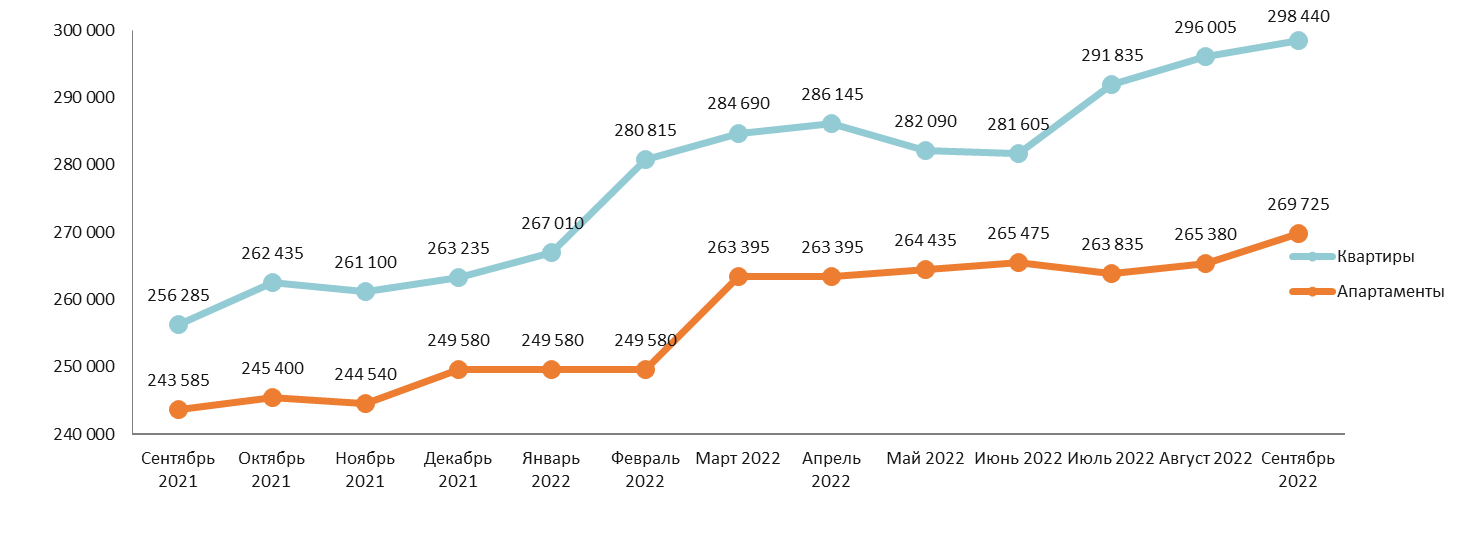

Динамика роста цен на квартиры и апартаменты отличается: в текущем квартале цена кв. метра в квартирах выросла на 6%, в апартаментах – только на 1,6%, причем в начале квартала цена на апартаменты немного снизилась – относительно июня, в июле отмечалось падение средневзвешенной цены кв. метра на 0,6%.

Средневзвешенная цена предложения в новостройках массового сегмента по месяцам, руб. за кв. м

Общая стоимость предложений в III квартале в среднем выросла на 4,3%. В большей степени удорожание коснулось двухкомнатных вариантов – они подорожали в среднем на 6%, несмотря на общее уменьшение показателя средней площади на 0,8%. В среднем по всем форматам квартир средняя площадь уменьшилась на 1,3%. Студии стали заметно компактнее – их средняя площадь сократилась на 1,7% до 23,5 кв. м. Редкие многокомнатные форматы стали немного просторнее – на 1,2%.

Стоимость предложений массового сегмента в зависимости от типологии

Кол-во комнат | Площадь, кв. м | Цена кв. м, руб. | Стоимость квартир, руб. | ||||||

мин | ср | макс | мин | ср | макс | мин | ср | макс | |

СТ | 10,5 | 23,5 | 77,3 | 157 000 | 323 370 | 621 500 | 3 235 950 | 7 595 060 | 25 373 520 |

1К | 25 | 38,2 | 86 | 187 900 | 308 790 | 570 200 | 6 114 580 | 11 808 560 | 24 718 860 |

2К | 41,4 | 58,6 | 117,6 | 172 200 | 287 740 | 489 850 | 9 092 160 | 16 866 150 | 42 029 130 |

3К | 60 | 81,5 | 130,8 | 146 750 | 264 610 | 459 490 | 11 225 500 | 21 558 190 | 48 643 640 |

4К+ | 83,8 | 111,5 | 169,8 | 137 750 | 273 430 | 464 730 | 15 152 500 | 30 488 500 | 55 674 300 |

итого | 10,5 | 43,5 | 169,8 | 137 750 | 295 480 | 621 500 | 3 235 950 | 12 866 510 | 55 674 300 |

Рейтинг самых доступных предложений в сентябре 2022 года:

- «Лофт на Рябиновой»: студия площадью 14,1 кв. м за 3,2 млн руб.

- «Апартаменты в Кусково»: студия площадью 11,8 кв. м за 3,3 млн руб.

- «New Form Аминьевское»: студия площадью 12,3 кв. м за 3,3 млн руб.

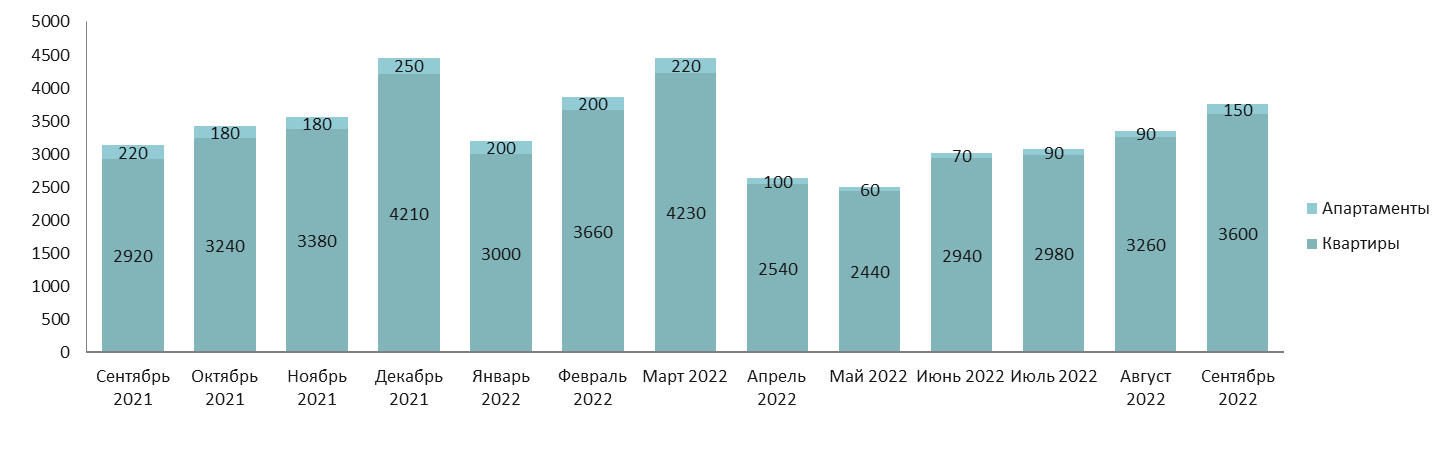

Количество зарегистрированных сделок на рынке новостроек массового сегмента в III квартале 2022 года составило 10,1 тыс. штук. По сравнению со II кварталом, активность покупателей выросла на 26%, а по сравнению с прошлогодней статистикой – на 18%. В течение квартала количество заключаемых сделок росло ежемесячно.

Количество сделок по договорам ДДУ в новостройках массового сегмента по месяцам, шт.

Основные тенденции

«В III квартале 2022 года на рынке массовых новостроек вновь фиксируется рекордное количество предложений в продаже – 22,8 тыс. лотов, – подводит итог Наталья Сазонова, директор по развитию компании «Метриум». – Старт продаж произошел в трех проектах, два из которых являются комплексами апартаментов. После небольшого падения средневзвешенной цены во II квартале, с июля 2022 года цены продолжили расти. На конец квартала средневзвешенная цена кв. метра в массовом сегменте составила 294,6 тыс. рублей. Квартиры в среднем стали дороже на 6%, апартаменты – на 1,6%. Отмечается, что цена кв. метра в квартирах в среднем дороже цен на апартаменты на 10,6%: 298,4 тыс. против 269,7 тыс. рублей.

Спрос на массовые новостройки рос в течение всего квартала. В совокупности за три месяца было зарегистрировано 10,1 тыс. штук ДДУ. Это на 26% больше, чем во II квартале 2022 года, и на 18% больше, чем год назад – в III квартале 2021 года. Отмечается повышение интереса к апартаментам массового сегмента: количество сделок за квартал выросло на 43%. За последние полгода застройщики вывели в продажу рекордное количество апарт-комплексов эконом- и комфорт класса, что отвечает потребностям покупателей.

Доля ипотечных сделок сохраняется на высоком уровне и в среднем за квартал составила 85%, в то время как еще в прошлом квартале находилась на уровне 76%. Несмотря на сокращение программ субсидирования ставок, интерес к ипотечным предложениям растет, за счет чего увеличивается и число сделок в целом. Расширение скидочных предложений от застройщиков также стимулирует покупательскую активность: несмотря на общее удорожание недвижимости, скидки в 10–20% делают проекты привлекательными для тех, кто планировал покупку в ближайшее время. Дальнейшее развитие рынка массовых новостроек во многом будет зависеть от динамики ипотечных ставок и реакции застройщиков на изменение банковских программ».

Комментарии

(0)#Последние комментарии на сайте