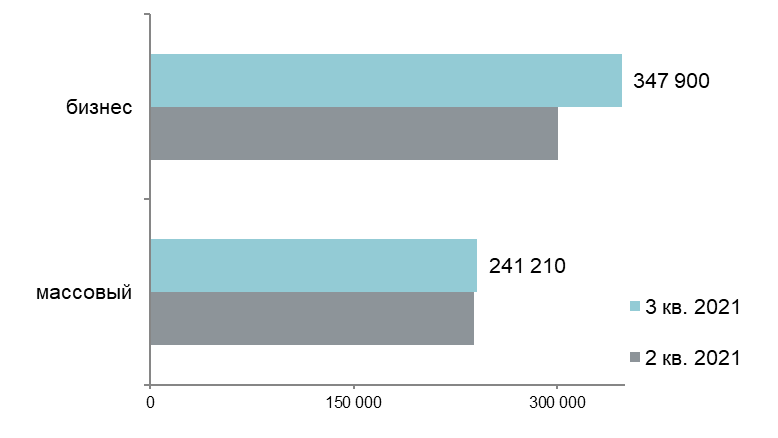

Аналитики компании «Метриум» подвели итоги III квартала на первичном рынке апартаментов комфорт- и бизнес-класса Москвы. Объем предложения увеличился на 24,1%. Средневзвешенная цена апартаментов массового сегмента достигла 241 210 руб. за кв.м (+1% за квартал; +26,5% за год). В бизнес-классе показатель составил 347 900 руб. за кв.м (+15,8% за квартал; +34,8% за год).

По данным «Метриум», в III квартале 2021 года на рынке апартаментов Москвы экспонировалось 72 проекта массового сегмента и бизнес-класса. По итогам квартала совокупный объем предложения составил 5 тыс. апартаментов, что на 24,1% выше показателя конца прошлого квартала (прим.: в некоторых комплексах объем предложения рассчитан экспертно, исходя из общего количества лотов по проекту, стадии строительной готовности, оценочным данным темпов реализации, информации, полученной от менеджеров по продажам).

Общая площадь экспонируемых лотов увеличилась на 16,9% – до 252,4 тыс. кв. м.

В III квартале отмечен высокий уровень девелоперской активности – стартовали продажи в 10 апарт-комплексах. Это привело к стремительному росту количества экспонируемых лотов в отчетном периоде.

Новые проекты на первичном рынке апартаментов в III квартале 2021 г.

№ | Название | Девелопер | Сегмент | Округ |

1 | Клубный дом Little | Era Developer | бизнес | ЮАО |

2 | Vernadskogo 41 | СК Лофт на Вернадского | массовый | ЗАО |

3 | New Form Аминьевское | Pioneer Finance | массовый | ЗАО |

4 | New Form Жигулевская | Pioneer Finance | массовый | ЮВАО |

5 | ГОРОД daily | СЗ Град Инвест Дмитровское | массовый | САО |

6 | Сокольнический вал 1 | ГК ПИК | массовый | ВАО |

7 | Loft Нагорная | Частный девелопер | массовый | ЮАО |

8 | N’ICE LOFT | Coldy | бизнес | ЦАО |

9 | L'etage | Частный девелопер | массовый | ЦАО |

10 | Апартаменты в Кусково | Частный девелопер | массовый | ЮВАО |

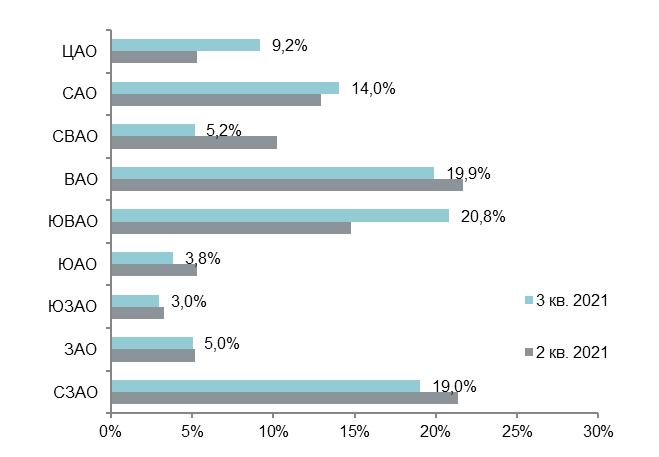

Расширение экспозиции оказало влияние на структуру предложения по округам. Лидером по количеству предложений стал ЮВАО – его доля в разрезе округов увеличилась на 6 п.п. и составила 20,8% от числа всех предложений (на территории округа стартовали проекты «New Form Жигулевская» и «Апартаменты в Кусково», в совокупности почти 0,3 тыс. новых лотов). ВАО – лидер предыдущего квартала – сместился на второе место (19,9%, -1,8 п.п.). Сократилась доля СВАО (4,7%, -5 п.п.), на территории округа в течение квартала не вышло новых проектов и происходило активное вымывание предлагаемых лотов. По остальным округам изменения за квартал оказались не столь значительными: выход в продажу нового объема предложения скомпенсировал потребительскую активность.

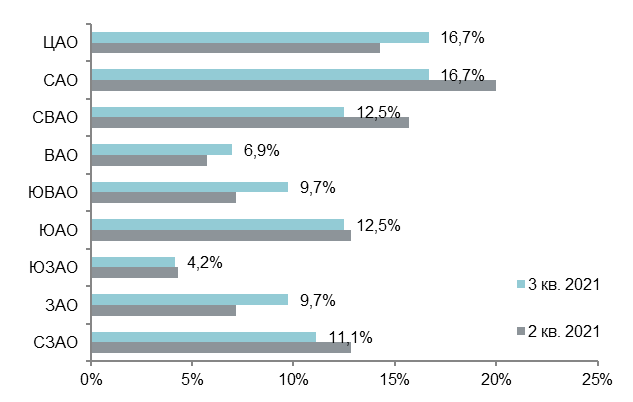

Структура предложения по округам г. Москвы (проекты)

Структура предложения по округам г. Москвы (количество лотов)

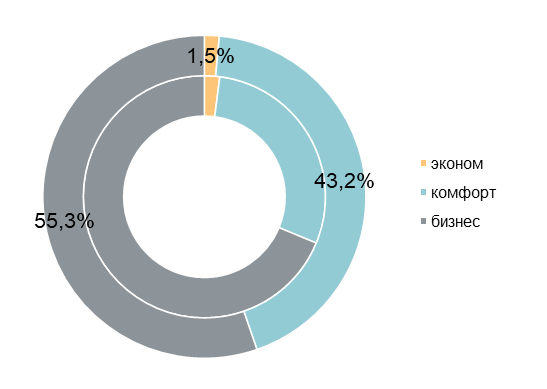

За счет выхода большого количества проектов эконом- и комфорт-класса, доля массового сегмента выросла на 13,5 п.п. и составила 44,7% рынка. Число лотов в комплексах бизнес-класса составило 55,3% от общего количества предложений. Бизнес-класс, хотя и сохраняет количественное преимущество перед «массовыми» проектами, стал сдавать позиции вследствие высокого спроса и соответствующего вымывания предложения (57% всех сделок по апартаментам за прошедший квартал пришлось на бизнес-класс, 33% – на массовый сегмент).

Структура предложения по классам (апартаменты, внешний круг – III квартал 2021 г., внутренний – II квартал 2021 г.)

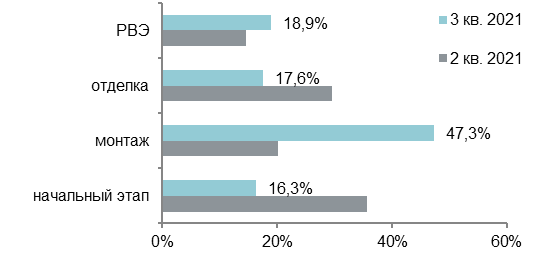

Подавляющая часть лотов экспозиции находится в корпусах на этапе монтажа. За последние три месяца их доля увеличилась на 27,1 п.п. до 47,3%. При этом сократилась доля предложений на начальном этапе (15%, -20,7 п.п.), что говорит о повышении стадии строительной готовности ряда проектов, возведение которых началось в прошлом квартале. Доля лотов в сданных корпусах составила 18,9% (+4,3 п.п.), на этапе отделочных работ – 17,6% (-12 п.п.). Примечательно, что часть проектов, где только стартовали продажи, уже получили РВЭ либо находятся на этапе отделки.

Структура предложения по стадии строительной готовности (количество лотов)

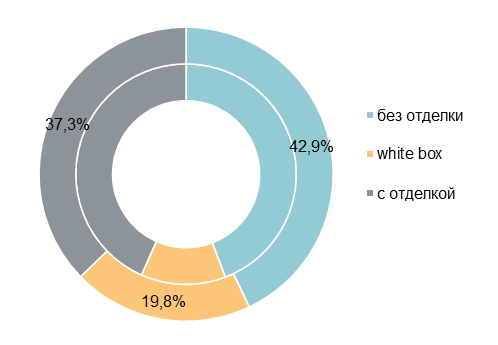

В структуре предложения по типу отделки наблюдается увеличение числа апартаментов с предчистовой отделкой white box (19,8%; +7,4 п.п.). Сократилась доля лотов с чистовой отделкой «под ключ» (37,3%, -6,1 п.п.). Доля лотов без отделки составила 42,9% всех предложений (-1,6 п.п.).

Структура предложения по типу отделки (апартаменты, внешний круг – III квартал 2021 г., внутренний – II квартал 2021 г.)

По итогам III квартала средневзвешенная цена апартаментов массового сегмента достигла 241 210 руб./кв.м (+1% за квартал; +26,5% за год). В бизнес-классе показатель составил 347 900 руб./кв.м (+15,8% за квартал; +34,8% за год). В сегменте апартаментов бизнес-класса рост цен связан с плановым повышением за счет увеличения строительной готовности объектов, а также удорожанием апартаментов вслед за жильем: апартаменты по итогам III квартала только на 9% дешевле квартир аналогичного класса.

Динамика средней цены на апартаменты в разрезе сегментов, руб. за кв. м

В конце III квартала 2021 года наиболее доступные предложения на рынке апартаментов зафиксированы в объектах:

- «Лофт на Подъемной,14» (ЮВАО / Нижегородский): студия площадью 11,2 кв. м за 2,9 млн руб.;

- «Апартаменты в Кусково» (ВАО / Вешняки): студия площадью 12,2 кв. м за 3,2 млн руб.;

- «NewForm Аминьевское» (ЗАО / Очаково-Матвеевское): студия площадью 12,6 кв. м за 3,23 млн руб.

Наиболее дорогие лоты предлагались в следующих комплексах:

- «KAZAKOV Grand Loft» (ЦАО / Басманный): апартамент с 3 спальнями и террасой площадью 128,7 кв. м за 160,7 млн руб.;

- «Alcon Tower» (САО / Беговой): многокомнатный апартамент площадью 255,9 кв. м за 149 млн руб.;

- «Red7» (ЦАО / Красносельский): апартамент с панорамной террасой площадью 206,9 кв. м за 129,3 млн руб.

Основные тенденции

«В III квартале 2021 года на рынке апартаментов массового сегмента и бизнес-класса наблюдалась высокая девелоперская активность, которая позволила рынку начать восстанавливаться после дефицита, наблюдаемого в начале этого года, – резюмирует Надежда Коркка, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – Продажи стартовали в 10 апарт-комплексах, а количество предложений в экспозиции увеличилось до 5 тыс. лотов (+24,1% за квартал, +41,2% относительно I квартала 2021 с рекордно низкой экспозицией в 3,5 тыс. апартаментов). Тем не менее, текущей объем предложения можно охарактеризовать как умеренный – за последние 3 года на рынке в среднем экспонировалось 6,4 тыс. апартаментов.

Рост цен продолжается в сегменте апартаментов бизнес-класса (+15,8% за три месяца до 348 тыс. руб./кв.м), а вот массовый сегмент продемонстрировал замедление динамики – за прошедший квартал прибавил к цене квадратного метра всего 1%, остановившись на уровне в 241 тыс. руб./кв.м. Замедление роста цен на жилье будет ограничивать дальнейшее повышение стоимости апартаментов. Таким образом, достигнутый уровень цен на апартаменты, вероятно, сохраниться до конца текущего года.

В III квартале было зарегистрировано на 7,1% меньше договоров долевого участия1 в отношении апартаментов массового сегмента и бизнес-класса, чем в предыдущем квартале (1,4 тыс. против 1,5 тыс. шт.). В массовом сегменте спрос снизился на 30% относительно прошлого квартала и составил 0,5 тыс. ДДУ, а в бизнес-классе количество сделок выросло на 15% относительно аналогичного периода до 0,9 тыс. ДДУ. Снижение числа зарегистрированных ДДУ в сегменте апартаментов эконом- и комфорт-класса, связано не столько с уменьшением активности покупателей, сколько реализацией лотов через договоры купли-продажи (39,8% апартаментов массового сегмента предлагаются по данной схеме). При этом, по косвенным признакам можно утверждать, что спрос на апартаменты массового сегмента и бизнес-класса в III квартале 2021 года не ниже данных прошлого квартала.

Сохраняется неопределенность юридического статуса апартаментов, законодательные решения не приняты. Тем не менее, в сравнении с жилыми новостройками рынок апартаментов для потенциального покупателя, которому не нужна регистрация по месту жительства, выглядит привлекательнее за счет более доступных цен. Таким образом, апартаменты могут упрочить свои позиции на рынке и продолжить перетягивать спрос из сегмента квартир.

Пока общая динамика рынка апартаментов массового сегмента и бизнес-класса схожа с динамикой рынка квартир. Продолжающийся по инерции рост цен идет бок о бок с повышением ключевой ставки ЦБ и нарастающей инфляцией. Эти факторы могут привлечь инвесторов, желающих сохранить средства, вложив их в недвижимость. До конца года, скорее всего, сохранится умеренный рост цен на данный формат недвижимости, а девелоперская активность останется на высоком уровне. Это приведет к восстановлению экспозиции и повышению активности покупателей из-за выхода нового ликвидного предложения».

Комментарии

(0)#Последние комментарии на сайте