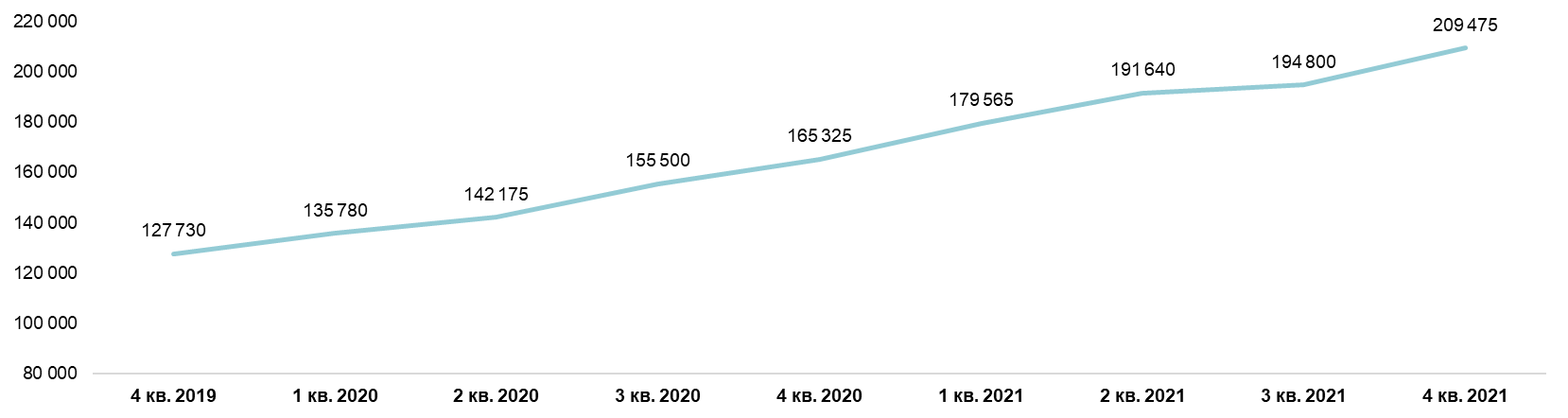

Аналитики компании «Метриум» подвели итоги 2021 года на первичном рынке Новой Москвы. Объем предложения увеличился на 21,5%. Средневзвешенная цена квадратного метра перешагнула психологический рубеж, превысив 200 тыс. руб. и достигнув 209 475 руб./кв. м (+7,5% за квартал; +9,3% за 6 месяцев; +26,7% за 12 месяцев; +64% за 24 месяца).

По данным «Метриум», на первичном рынке Новой Москвы по итогам 2021 года был представлен 31 жилой комплекс. За год продажи стартовали в двух новых проектах. Таким образом, на конец года совокупный объемом предложения составил порядка 11 225 квартир1, общей площадью 564,5 тыс. кв. м. Относительно IV квартала 2020 года предложение увеличилось на 21,5% по количеству квартир и на 15,3% по продаваемой площади.

Новые проекты на первичном рынке жилья Новой Москвы в 2021 г.

№ | Название | Девелопер | Округ | Период |

1 | Новое Внуково | ГК Самолет | НАО | 1 кв. 2021 |

2 | Бристоль | СЗ «СК Ключ» | НАО | 1 кв. 2021 |

В IV квартале 2021 года на рынок не вышел ни один жилой комплекс. Но в уже реализуемых проектах стартовали продажи новых корпусов:

- homecity (корп. 2);

- Russian Design District (корп. 6);

- «Алхимово» (корп. 7 и 8)*;

- «Борисоглебское» (корп. 18);

- «Бунинские луга» (корп. 3.1.1, 3.1.2, 3.2.1, 3.2.2);

- «Испанские кварталы» (дом 8);

- «Новое Внуково» (корп. 9);

- «Новые Ватутинки, Центральный», (корп. 9.1, 9.2, 9.3);

- «Остафьево» (корп. 11.2; 11.3);

- «Прокшино» (корп. 6.1, 6.2, 6.3, 6.4, 6.5, 6.6);

- «Саларьево парк» (корп. 54, 55);

- «Середневский лес» (корп. 1.1);

- «Скандинавия» (корп. 22.1, 22.2, 22.3, 22.4, 22.5).

*Старт бронирования

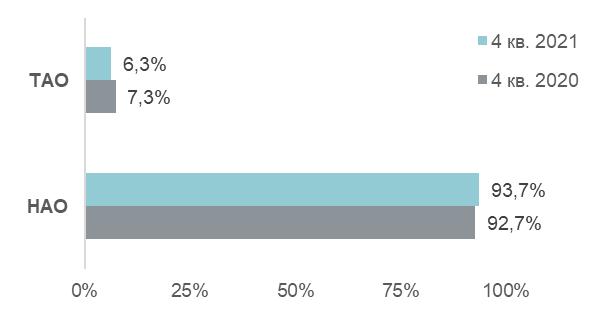

Новое предложение, вышедшее на рынок, преимущественно располагается в НАО, кроме ЖК «Борисоглебское», который находится на территории ТАО. Таким образом, структура предложения по округам существенно не изменилась. По-прежнему основной объем предложения сосредоточен в Новомосковском административном округе – 93,7% (+1 п.п.). Доля Троицкого округа (ТАО) составила 6,3% (-1 п.п.).

Структура предложения по округам (количество квартир)

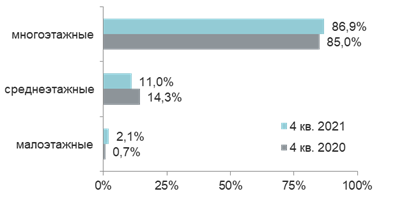

За год доля квартир в многоэтажных домах (от 10 этажей) выросла на 1,9 п.п. и составила 86,9%. В среднеэтажных новостройках (от 5 до 9 этажей) доля предложения снизилась на 3,3 п.п. до 11% рынка. Доля квартир в малоэтажных домах (не более 4 этажей) прибавила 1,4 п.п. и составила всего 2,1%.

Структура предложения по этажности (количество квартир)

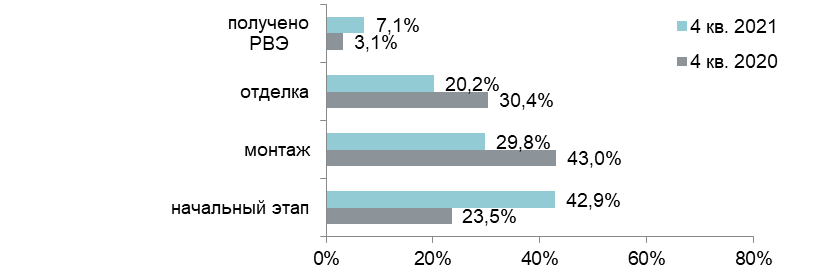

В течение 2021 года застройщики активно выводили на рынок корпуса в новых и уже реализуемых проектах. Только в IV квартале 2021 года на рынок вышло более 30 новых корпусов. Таким образом, доля предложения в новостройках на начальном этапе строительства за год увеличилась на 19,4 п.п. и составила 42,9%. При этом доли реализуемого жилья на этапах монтажа этажей (29,8%) и отделки (20,2%) сократились на 13,2 п.п. 10,2 п.п. соответственно. Меньше всего лотов сосредоточено в готовых домах, где представлено 7,1% экспонируемых квартир (+4 п.п.).

Структура предложения по стадиям строительной готовности (количество квартир)

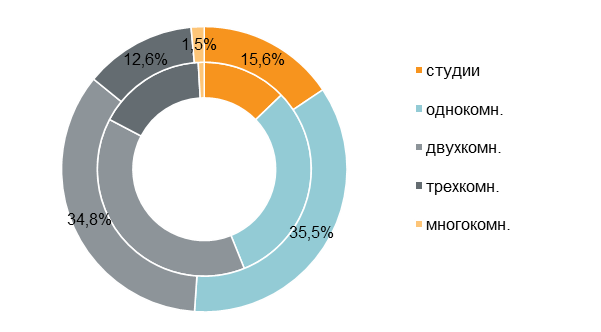

В структуре предложения по типу квартир предложение плавно смещается в сторону студий и однокомнатных квартир – их совокупная доля составила 51,1% к концу 2021 года. Как и прежде наибольший объем предложения приходится на однокомнатные (35,5%; +4,4 п.п.) и двухкомнатные квартиры (34,8%; -4 п.п.). Трехкомнатные лоты занимают 12,6% рынка (-3,8 п.п.), студии – 15,6% (+2,8 п.п.) предложения. Наименьшая доля приходится на многокомнатные лоты –1,5% (+0,5 п.п.).

Структура предложения по типу квартир (внутренний круг – IV кв. 2020 г., внешний круг – IV кв.2021 г.)

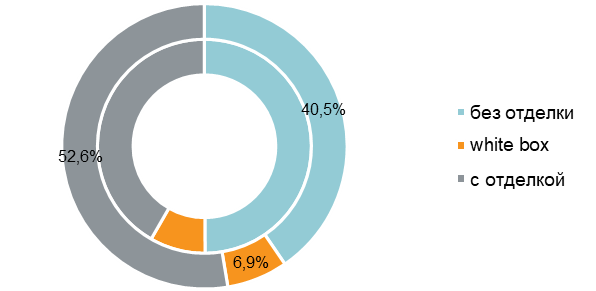

В Новой Москве наметился тренд на чистовую отделку. Более половины предложения в Новой Москве экспонировалось с ремонтом «под ключ» от застройщика: доля квартир с отделкой в IV квартале 2021 года составила 52,6% (+10,9 п.п. за 12 месяцев). Без отделки предлагалось 40,5% квартир (-9,4 п.п. за 12 месяцев). Доля квартир с отделкой white box составила всего 6,9% (-1,5 п.п. за 12 месяцев).

Структура предложения по типу отделки квартир (внутренний круг – IV кв. 2020 г., внешний круг – IV кв.2021 г.)

Средневзвешенная цена квадратного метра на первичном рынке Новой Москвы продолжает активно расти даже после фактического завершения госпрограммы льготной ипотеки. В декабре 2021 года показатель перешагнул психологический рубеж, превысив 200 тыс. руб. за квадратный метр, достиг 209 475 руб./кв. м (+7,5% за квартал; +9,3% за 6 месяцев; +26,7% за 12 месяцев; +64% за 24 месяца).

К концу 2021 года средневзвешенная цена квадратного метра в НАО составила 217,7 тыс. руб./кв. м (+7,1% за квартал; +26,5% за 12 месяцев), а в ТАО – 115 тыс. руб./кв. м2 (+5,2% за квартал; +28,7% за 12 месяцев).

Динамика средней цены на первичном рынке жилья Новой Москвы, руб./кв. м

Средний бюджет предложения в Новой Москве к концу 2021 года достиг 10,53 млн руб. (+6,7% за квартал, + 20,3% за год). Рост бюджетов предложения наблюдался на рынке практически по всем типологиям:

- студии – 6,6 млн руб. (+3,7% за квартал; +20% за год);

- однокомнатные – 8,9 млн руб. (+10,6% за квартал; +22,5% за год);

- двухкомнатные – 11,7 млн руб. (+6,7% за квартал; +24,3% за год);

- трехкомнатные – 15,3 млн руб. (+3,3% за квартал; +24,6% за год);

- многокомнатные – 23,9 млн руб. (-4,7% за квартал; +45,8% за год).

Стоимость квартир на рынке Новой Москвы в зависимости от типологии

Кол-во комнат | Площадь, кв. м | Цена кв. м, руб. | Стоимость квартир, руб. | ||||||

мин | ср | макс | мин | ср | макс | мин | ср | макс | |

СТ | 18,2 | 23,9 | 34,5 | 192 600 | 274 425 | 383 830 | 4 785 950 | 6 567 150 | 10 190 105 |

1К | 27,9 | 39,0 | 62,8 | 114 035 | 227 965 | 525 000 | 4 583 800 | 8 889 035 | 20 475 000 |

2К | 42,9 | 59,7 | 129,2 | 97 155 | 195 835 | 470 000 | 5 519 760 | 11 682 805 | 56 202 000 |

3К | 56,2 | 80,1 | 178,0 | 92 490 | 190 435 | 522 530 | 6 963 440 | 15 253 150 | 64 597 500 |

4К+ | 81,3 | 137,8 | 855,4 | 66 665 | 173 110 | 310 995 | 14 247 655 | 23 851 730 | 66 124 440 |

итого | 18,2 | 50,3 | 855,4 | 66 665 | 209 475 | 525 000 | 4 583 800 | 10 533 235 | 66 124 440 |

Рейтинг самых доступных предложений в Новой Москве в декабре 2021 года:

- ЖК «Борисоглебское» (ТАО / пос. Новофёдоровское): однокомнатная квартира площадью

- 35 кв. м за 4,6 млн руб.;

- ЖК «Середневский лес» (НАО / дер. Середнево): студия площадью 19,9 кв. м за 4,8 млн руб.;

- ЖК «Новые Ватутинки, Центральный», (НАО / мкрн. Новые Ватутинки): студия площадью

- 25,9 кв. м за 4,9 млн руб.

Основные тенденции

«За 2021 год на первичный рынок Новой Москвы вышло всего два новых проекта: «Новое Внуково» (ГК «Самолет») и «Бристоль» (малоэтажный проект от СЗ «СК Ключ»), – резюмирует Надежда Коркка, управляющий партнер компании «Метриум» (участник партнерской сети CBRE). – Предложение на первичном рынке ТиНАО пополнялось преимущественно за счет новых корпусов в ранее представленных проектах. Только за IV квартал 2021 года вышло более 30 корпусов, что существенно пополнило объем предложения на начальном этапе строительства. Самые масштабные проекты, где в IV квартале 2021 года совокупная экспозиция составила 40,3% предложения: ЖК «Новые Ватутинки. Центральный», – 1,5 тыс. квартир, «Прокшино» – 1,1 тыс. лотов, «Скандинавия» и «Саларьево парк» – по 1 тыс. ед.

К концу 2021 года в Новой Москве экспонировалось 11 225 квартир (+15,1% за квартал, +21,5% за год), что близко к рекордно высокому уровню I квартала 2017 года, когда на рынке были представлены 11 780 квартир в 40 комплексах. Объем экспозиции ТиНАО в IV квартале 2021 года сопоставим с предложением жилья комфорт-класса в границах «старой» Москвы, где в аналогичный период предлагалось около 15 тыс. лотов в 89 комплексах.

В ТиНАО наметился тренд на плавное смещение экспозиции к компактным квартирам небольшой комнатности, наблюдаемый осенью этого года в массовом сегменте «старой» Москвы. По итогам IV квартала 2021 года увеличение объема предложения в Новой Москве сопровождалось уменьшением средней площади продаваемой квартиры до 50,3 кв. м (-2,7 кв.м относительно декабря 2020). В структуре предложения увеличилась доля компактных квартир: однокомнатные – 35,5% (+4,4 п.п.) и студии – 15,6% (+2,8 п.п.). При этом средний бюджет покупки вырос до 10,53 млн руб. (+20,3% за 12 мес.). На фоне растущего предложения, отмечен тренд роста числа лотов с чистовой отделкой. Доля квартир с отделкой составила более половины предложения – 52,6% (+10,9 п.п. за 12 месяцев).

Цены продолжают активно расти даже с «дорогой» ипотекой за счет «низкой базы» (по московским меркам) и активного развития инфраструктуры. По итогам года на первичном рынке ТиНАО средневзвешенная цена квадратного метра перешагнула психологическую отметку в 200 тыс. рублей и в декабре 2021 года достигла 209,5 тыс. руб./кв. м (+7,5% за квартал; +9,3% за 6 месяцев; +26,7% за 12 месяцев; +64% за 24 месяца). В НАО показатель достиг 217,7 тыс. руб./кв. м (+7,1% за квартал; +26,5% за 12 месяцев), а в ТАО – 115 тыс. руб./кв. м3 (+5,2% за квартал; +28,7% за 12 месяцев)».

Прогноз на 2022

«Ипотека сохранит роль «первой скрипки» для рынка жилья, – продолжает Надежда Коркка. – По данным Росстата годовая инфляция составила 8,39%, ставка ЦБ – 8,5%4. Из-за роста инфляционных рисков в экономике, снижение ключевой ставки в 2022 году маловероятно.

Таким образом, ипотечные ставки (без государственных и частных субсидий) будут сохранятся на уровне 10-12%. Это может привести к снижению спроса на ипотеку и сокращению количества сделок на первичном рынке. Однако, для удержания спроса в своих проектах, крупные застройщики, вероятнее всего, будут наращивать портфель ипотечных программ, разработанных с банками-партнерами.

Спрос продолжит перетекать к более доступному предложению – Новая Москва может стать одним из главных бенефициаров данной миграции. Высокие ипотечные ставки и относительно высокая цена квадратного метра в массовом сегменте «старой» Москвы (263 тыс. руб./кв. м в декабре 2021) позволят ТиНАО перетянуть часть спроса. В свою очередь это может способствовать более активному росту средних цен в Новой Москве. Мы прогнозируем, что на территории ТиНАО по итогам 2022 года рост средневзвешенной цены квадратного метра может составить до 15%.

Активность покупателей на первичном рынке Новой Москвы в 2022 году может быть сопоставима с уровнем 2021 года. Для поддержания спроса существует несколько факторов. Во-первых, на рынке представлен достаточный объем предложения (более 11 тыс. квартир), из которого можно выбрать подходящий вариант для покупки. Во-вторых, новые объемы в основном находятся в следующих очередях ранее представленных проектов на рынке, а это означает не только наличие транспортной, но и социально-бытовой инфраструктуры. Таким образом, Новая Москва (особенно в пределах НАО) становится все более конкурентно способной альтернативой «старой» Москвы.

В 2022 году мы ожидаем умеренную девелоперскую активность. Объем предложения будет пополняться преимущественно за счет новых корпусов в реализуемых проектах. Ближе к концу года или в начале 2023 года начнутся продажи в новых крупных проектах на территории ТАО – с открытием станций метро в Троицке субрынок данной локации ждет повышение интереса как со стороны покупателей, так и со стороны застройщиков. Все основные тренды, выявленные в 2021 году, сохранятся и в 2022 году: уменьшение площади квартир за счет оптимизации планировочных решений, а также рост доли квартир с отделкой».

Комментарии

(0)#Последние комментарии на сайте